Aizvien biežāk medijos un sabiedrībā dzirdam vārdus kiberrisks, kiberincidents, hakeri - ļaunprātīgas ielaušanās datortīklos vai sistēmās kļūst par daļu no ikdienas realitātes. Kad tā nozagti dati vai nograutas sistēmas, uzņēmums vai iestāde zaudē finansiāli, cieš to spēja digitāli funkcionēt, tāpat arī – reputācija.

Uzņēmumu kiberdrošības speciālisti ir pieprasītākais amats darba tirgū, jo teju katrs uzņēmums un privātpersona apzinās, ka risks iekļūt kiberķibelēs ar katru dienu pieaug [1]. Kad visi iespējamie IT un citi mājasdarbi paveikti, lai nodrošinātos pret kiberincidentiem, vēl atliek iegādāties apdrošināšanas polisi, kas segtu kiberincidentu radītos zaudējumus. IT jomā aizsargāti un ar polisi nodrošināti uzņēmumi veicina tautsaimniecības noturību kopumā pret šo digitālā laikmeta blakni. Cik vienkārša (jeb tomēr sarežģīta) ir kiberrisku apdrošināšana – raksts veltīts aktualitātēm šajā tirgū.

Kiberincidenti: no brutālām datu zādzībām uz izspiešanu kā biznesu

Pasaule mainās un tai līdzi mainās arī kibernoziedzība, pieaug tās radītie zaudējumi. Prognozēts, ka

“zaudējumi no kiberincidentiem turpinās augt par 15% gadā nākamos piecus gadus, 2025. gadā sasniedzot 10.5 triljonus ASV dolāru [2]. Salīdzinājumam: 10.5 triljoni USD gadā aptuveni līdzinās ES 6 lielāko ekonomiku radītajam IKP gadā.”

Vēl pirms trīs gadiem izplatītākā kibernoziedzības forma bija privāto datu zādzība (un to pārdošana tā dēvētajā tumšajā tīmeklī (Dark Net) – privātos tīklos, kas nav atrodami ar tādu meklētāju kā Google, Yahoo palīdzību, un tiem piekļūt iespējams vien autorizējoties, izmantojot īpašu programmatūru un uzstādījumus). Pēdējo pusotru gadu triumfa gājienu piedzīvo izspiešana. Turklāt, visbiežāk samaksa tiek pieprasīta kriptoaktīvos, kas naudas izsekojamību padara sarežģītu. Jāsaka gan - noziedznieka guvums būs vērtībā visai svārstīgs un nedrošs sakarā ar kriptoaktīvu cenu lielajām svārstībām.

Mikroekonomikas principi izpaužas arī kibernoziegumos – alkatīgākie uzbrucēji pirms uzbrukuma veic upura izpēti. Tiek izstudēti uzņēmuma finanšu rādītāji, e-pasti un kiberrisku apdrošināšanas polises noteikumi. Tas viss ar nolūku precīzāk noteikt pieprasāmo izpirkuma maksu par datorvīrusa inficēto failu, sistēmu atgūšanu. Apsvērums vienkāršs – ir maz jēgas noteikt izpirkuma maksu, ko uzņēmējs nespēs samaksāt. Savukārt, nosakot to pārāk zemu, uzbrucējs nesaņem iespējami lielāko guvumu.

Šādu uzbrukumu kategorijā ir attīstījies īpašs peļņas gūšanas veids – ļaunprogramatūra izspiedējiem kā pakalpojums (Ransomware-as-a-Service, RaaS). Tā nopērkama vai noīrejama interneta anonīmākā nostūrī, Dark Net, veidojot franšīzes tipa biznesu. Programmatūras izstrādātājs saņem noteiktu peļņas procentu no katra veiksmīgā izspiešanas gadījuma, bet pašu kiberuzbrukumu veic – un pārējo peļņas daļu saņem - “franšīzes” uzbrucējs).

Izspiešanas uzbrukumi ir piedzīvojuši evolūciju. Ja 2017. gadā vidēji tika prasīti 300 ASV dolāri par datorvīrusa šifrēto datu atgūšanas iespēju (atsevišķos gadījumos prasīja līdz 20 tūkst. dolāri), tad 2020. gadā vidējie zaudējumi kiberizspiešanā sasniedza 283 tūkst. dolāru, bet kiberuzbrukuma radītie zaudējumi 3.86 milj. dolāru. 2019. gadā vidējā izpirkuma maksas prasība sasniedza 50 tūkst. dolārus (ievērojamās summas saistītas ar to, ka ne par visiem uzbrukumiem ir dati. Tie parasti ir par lielākajiem uzbrukumiem un uzņēmumiem, kuriem ir kiberrisku apdrošināšana). Vismaz iepriekš šie kiberuzbrukumi bija vērsti pret bagātām, angliski runājošām valstīm. Atsevišķas izspiešanas programmas pat izslēdza uzbrukumus nabadzīgajām valstīm. Pastāvēja novērojums, ka drošākais veids kā aizsargāties pret izspiešanu, ir izmantot tastatūras iestatījumus kirilicā.

Balstoties uz apdrošinātāja apkopoto informāciju par pasaules tendencēm (ar uzsvaru uz ASV), 2019. gadā kiberizspiedēji visbiežāk uzbruka šādām nozarēm:

medicīnas iestādes (29%), profesionālie pakalpojumi (14%), finanšu iestādes (11%), apstrādes rūpniecība (8%), izglītības iestādes (8%), tirdzniecība (8%), valsts iestādes (6%), pārējie (16%) [3].

Vairāk nekā puse jeb 62% upuru bija mazie un vidējie uzņēmumi, bet 38% - lielie uzņēmumi. Vidējais uzbrukums ildzis 15.7 dienas. Tas liecina, ka uzņēmumiem ir nepieciešams uzturēt datu rezerves kopiju versijas par vairākiem mēnešiem, tāpat arī datiem programmu izstrādei un palaišanai, lai izvairītos no jaunāku datu rezerves versiju inficēšanas. Šeit arī katram Latvijas uzņēmumam vērts aprēķināt, cik tas izmaksātu.

Latvijas uzņēmumam izspiedēju kiberuzbrukums, kas pilnībā apstādina tā darbību, nozīmētu vidēji 16.6 tūkst. eiro negūtos ieņēmumos [4] vien (jeb 4.3% negūtos gada ieņēmumos).

Pētījumi liecina, ka 38% no kiberuzbrukumos cietušiem uzņēmumiem zaudē vairāk nekā 20% no ieņēmumiem, bet 60% no mazajiem uzņēmumiem pārtrauc darbību sešu mēnešu laikā.

Vācijā, piemēram, ik gadu dažādos kiberuzbrukumos cietušām kompānijām vidēji nodarīti zaudējumi 7,3 milj. eiro apmērā. Ņemot vērā lielos zaudējumus, ir loģiski, ka tikai ceturtā daļa vispār izšķiras atpirkties, lai atgūtu datus. Pētījums par kiberrisku modelēšanu ASV liecina, ka izspiešanas maksas pieprasīšana nodara lielāku kaitējumu uzņēmumos ar mazāku skaitu darbinieku un augstāku apgrozījumu [5]. Savukārt, citi pētnieki norāda: tieši cilvēciskais faktors un vieglprātība ir viens no galvenajiem ievainojamības avotiem [5].

Kiberrisku apdrošināšana – atslēga visām problēmām?

Pirms izšķiramies - vai kiberrisku apdrošināšana ir nepieciešama, jāveic mājasdarbi: rezervju kopiju veidošana datiem un sistēmu programmatūrai; multifaktoru autorizēšanā sistēmu lietotājiem, izmantojot ne tikai lietotāja vārdu un paroli, bet virkni citu papildus parametru; drošības risku novērtējums un kiberdrošības apmācības. Kad mājasdarbi veikti un kļūst skaidrs, ka zaudējumu riskus uzņēmums viens pats nepacels – nespēs segt, ir iespēja izvēlēties kiberrisku apdrošināšanu. Tipiska kiberrisku apdrošināšanas polise sedz trīs līmeņu aizsardzību (atkarībā no polises veida):

- izpirkuma summas segšanu,

- pakalpojumu apmaksu, kas izmantoti, lai turpinātu nodrošināt uzņēmuma darbību un atjaunotu datus uzbrukuma laikā, piemēram, datu rezerves kopiju versiju un uzskaites sistēmu atjaunošanu, programmatūras atkal palaišanu,

- uzņēmuma darbības pārtraukuma radīto izmaksu kompensēšanu (te ietilpst gan negūtie ieņēmumi, gan juridiskās izmaksas, ja klienti iesūdz tiesā par reputācijas graušanu).

Tomēr pasaules praksē šādi piedāvājumi mēdz stipri atšķirties - tie nav standartizēti, tāpēc apdrošināšanas ņēmējam ir jāveic liela priekšizpēte, lai izvēlētos sev piemērotāko polisi. Ir arī tādas polises, kuru segumā ietilpst arī uzņēmuma klientiem radīto zaudējumu segšana (kaitējums reputācijai).

Parasti pasaulē interese par kiberrisku apdrošināšanu pieaug pēc lieliem publiski izskanējušiem kiberuzbrukumiem vai izspiešanas gadījumiem. Tā pieaug arī tad, ja uzņēmumi uzzina, ka kiberuzbrukums skāris konkurentu. Piemērs tam ir ļaunprogrammatūra WannaCry izspiešanas nolūkiem, kas parazitē uz drošības iztrūkumiem Windows operētājsistēmā, atceramies gadījumu 2017. gadā, kad nedēļā pēc plaši izskanējuša WannaCry kiberuzbrukuma, apdrošinātāju parakstīto prēmiju apjoms pieauga par 40% (tāds pieaugums bija iespējams, dēļ ļoti zemās bāzes).

Tikmēr MunichRe veikts pētījums rāda - uzņēmumi gan apzinās, ka tie nav pietiekami pasargāti no kiberuzbrukumiem (81%), tomēr tikai trešdaļa (35%) plāno iegādāties kiberrisku apdrošināšanu, kamēr 17% respondentu vispār nav informācijas par pieejamajiem risinājumiem. Pieļauju, ka Latvijas uzņēmumos aina ir līdzīga - risku apzināšanās varētu būt augsta, tomēr rīcības plāni un vēl vairāk - kiberrisku apdrošināšana - varētu būt vien nelielai daļai.

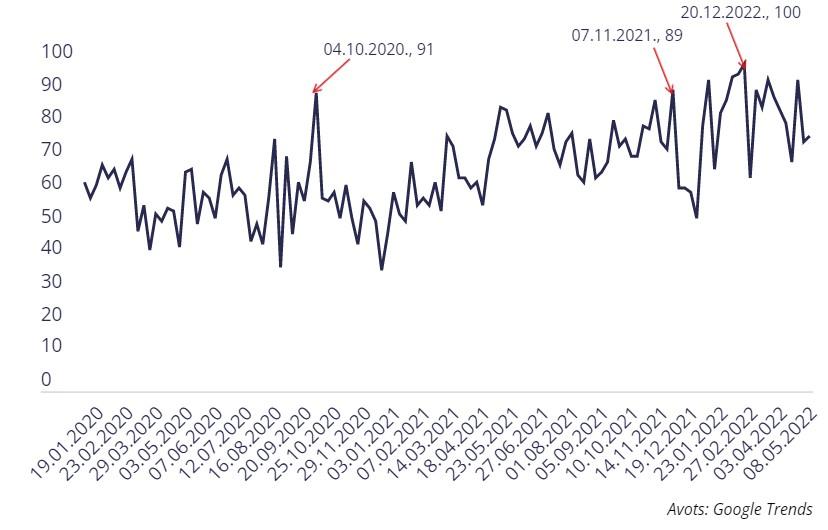

Par to, ka pasaulē interese par kiberrisku apdrošināšanu ir pieaugusi, liecina arī pieaugošais meklējumu skaits Google. Ja aplūkotajā periodā (2020. gads līdz 2022. gada 5. maijs) vidējā meklējumu intensitāte bija 67.9 punkti, tad 2021. gadā interese sasniedza 70.8 punktus, bet kopš 2022. gada intensitāte ir vidēji 85.6 punkti. Kā sagaidāms, maksimālais meklējumu biežums tika sasniegts nedēļā, kad Krievija iebruka Ukrainā. Iepriekšējie pacēlumi bieži saistīti ar izspiešanas uzbrukumu pieaugumu vai plašu rezonansi guvušiem kiberuzbrukumiem. Jānorāda, ka Baltijas un Skandināvijas rezultāti nav pieejami pārāk mazā meklējumu skaita dēļ.

Dažādi tirgus apskatnieki kopumā kiberrisku apdrošināšanas tirgum prognozē eksponenciālu izaugsmi vismaz līdz 2030. gadam, parakstīto prēmiju tirgum augot ar 20-22% gadā [6]. Tomēr tirgus izaugsmē un evolūcijā ir novērojamas arī potenciāli sistēmiskas problēmas – sākot ar neadekvātu segumu, apgrūtināto risku novērtēšanu un prēmijas cenu, apdrošināto riska novadi un iespējamiem sistēmiskiem kiberincidentiem.

Apskatot Latvijas kiberrisku apdrošināšanas tirgu Latvijā, secinājums ir viens: konkurences praktiski nav un rezultātā šis tirgus ir nepilnvērtīgs.

Tikai viens no Latvijas apdrošinātājiem piedāvā specifiski kiberrisku apdrošināšanu (koncentrējoties tikai uz datu atjaunošanas procesa izmaksām). No Latvijā strādājošajiem brokeriem kiberrisku apdrošināšanu piedāvā vairāki brokeri (starptautisko apdrošinātāju izstrādātas polises). Paši apdrošinātāji uzsver, ka Latvijā un arī Baltijas valstīs kopumā uzņēmumu pieprasījums pēc kiberrisku apdrošināšanas ir pavisam neliels, jo ir maz zināmu nozīmīgu kiberuzbrukumu. Arī 2020. gadā veiktās aptaujas rezultāti liecina, ka iepriekš apdrošinātāji saņēmuši 1-2 kiberrisku apdrošināšanas pieprasījumus un ka Latvijas kiberrisku apdrošināšanas tirgus varētu sākt attīstīties tikai 5-10 gadu laikā [7]. Bet 2021. gada apsekojumā tiek minēts, ka pieprasījums eksistē, bet ir minimāls. Jāatzīst, gan ka kopš 2021. gada drošības situācija ir būtiski mainījusies, ko pierāda arī nesenie kiberuzbrukumi inbox.lv, ziedot.lv. Vienlaikus ir svarīgi, lai tirgum attīstoties, pieaugtu konkurence apdrošinātāju vidū, un cena par segumu un pats segums būtu adekvāts (nosegtu vismaz lielāko daļu risku), kā arī apdrošinātājiem pastāvētu iespēja kiberriska ekspozīciju novadīt tālāk (pārapdrošināt vai pārdot).

Sistēmiski riski kiberrisku apdrošināšanā

Tā kā kiberrisku apdrošināšanas tirgus pasaulē vēl ir mazattīstīts, tad ir tikai loģiski, ka pastāv vairākas sistēmiskas nepilnības un neskaidrības, kā arī scenāriji evolūcijai.

Tāda tirgus nepilnība kā seguma adekvātums mazināsies pieaugot apdrošinātāju zināšanām un izmantojot precīzākus rīkus kiberrisku cenošanā Tomēr pašlaik tā ir aktuāla problēma, jo apdrošinātājiem nav iespējams pilnībā novadīt riskus tālāk citiem tirgus segmentiem. Attiecīgi, piemēram, Munich Re ir paziņojis, ka kiberrisku apdrošināšanas polises praktiski vairs nesegs zaudējumus no Krievijas uzbrucējiem, jo pastāv kara apstākļi. Arī no ārienes, t.i., uzraudzības/sankciju iestādes, var diktēt priekšnoteikumus segumam. Piemēram, apdrošinātāji atteiksies segt izpirkuma maksu, ja uzbrucējs būs iekļauts OFAC sankciju sarakstā, lai nesaņemtu sodu no OFAC. ASV apdrošinātājiem ir jāsaņem OFAC atļauja, lai veiktu izpirkuma maksas samaksu klientu vārdā.

Lai apdrošinātājs piedāvātu kiberrisku apdrošināšanas produktu, tam ir jāzina, kādi ir iespējamie zaudējumi, varbūtības no apdrošināšanas gadījuma iestāšanās. Turklāt tipiskais noteikums par to, ka apdrošināšanas gadījumi notiek neatkarīgi viens no otra, nav spēkā kiberincidentu gadījumā (sevišķi ļaunprātīgas programmatūras vai uzbrukumu lielajiem piegādātājiem, kad uzbrukums tālāk strauji izplatās piegādātāja daudzo klientu vidū, gadījumā) [8]. Tādēļ ir nepieciešams efektīvi izmantot ne tikai apdrošinātājam pašam pieejamos datus, bet arī datus, kas pieejami industrijā kopumā. Jo tikai ar lielu datu apjomu ir iespējams precīzāk prognozēt un noteikt vajadzīgās varbūtības. Turklāt iespējamie kiberuzbrukumi, kas varētu radīt sistēmiskus zaudējumus, izjauc apdrošināšanas pamatprincipu – atsevišķu gadījumu risku savstarpīgumu (mutualisation), t.i., ka apvienojot riskus, notiek diversificēšana un visi gadījumi neiestājas vienlaikus ar maksimāliem zaudējumiem. Pašlaik apdrošinātāji sūdzas par to, ka tiem trūkst datu, lai novērtētu riskus, un tāpēc arī tie nepiedāvā kiberrisku apdrošināšanu, vai pārtrauc to piedāvāt. Savukārt pētnieki piedāvā epidemioloģijā balstītus modeļus, ko izmantot apdrošināšanas riska novērtēšanā un attiecīgi arī cenošanā, piemēram, Awiszus et al. (2021). Arī EIOPA uzsver, ka kiberrisku apdrošināšanā aktuāla problēma ir nepilnīga risku novērtēšana, un nepieciešama datu un labās prakses informācijas apmaiņa. EIOPA noris darbs pie kiber-incidentu ziņošanas sistēmas izstrādes, kāda tā paredzēta DORA. Tomēr zinātniskajā literatūrā parādās ne tikai dinamiski modeļi riska analīzei un kvantificēšanai, bet arī aicinājums izmantot ekspertu sastādītu scenāriju jutīguma analīzi [5]. Vienlaikus arī apdrošinātāju uzraugiem ir jāaudzē kompetence laicīgi pamanīt, vai uzņemtajiem riskiem pretī ir adekvātas rezerves un vai tiek veikta pietiekama risku pārvaldība.

Noris arī diskusijas, vai tas, ka netiek piedāvāta adekvāta līmeņa kiberrisku apdrošināšana ir tirgus nepilnība, ko atrisinās pats tirgus (pieaugot cenai, palielinoties parakstīto risku apjomam, dažādojot risku pārvaldības kanālus) vai arī te būtu loma valstij un nepieciešams uzraudzības risinājums, piemēram, izveidojot kiberkatastrofu fondu. Tirgū arī nepastāv apdrošināšanas līguma standartizācija - kas tad īsti ir iekļauts vai nav apdrošināts [9].

Pieaugot uzņēmumu atkarībai no dažādiem mākoņpakalpojumu sniedzējiem, kiberuzbrukums tieši mākoņpakalpojumu sniedzējiem ir vienkāršākais sistēmiska notikuma piemērs. Analītikas platforma kiberrisku kvantificēšanai CyberCube un pārapdrošinātājs Guy Carpenter modelēja, ka liela mākoņpakalpojumu sniedzēja darbības pārtraukums apdrošināšanas atlīdzībās vien var radīt līdz pat 14.3 miljardiem ASV dolāru dolāru, bet plaša zādzība no liela e-pastu pakalpojumu sniedzēja var radīt zaudējumus 19.1 miljarda ASV dolāru apmērā. Un tas ir 2019. gada vērtējums. Ņemot vērā, ka kiberrisku apdrošināšanas tirgus ir audzis eksponenciāli un pēdējos mēnešos vērojama augsta inflācija, tad šādi milzīgi izdevumi ir grūti panesami kā nozarei, tā cietušajiem, sevišķi, ja kiberuzbrukums strauji aptver citus finanšu tirgus dalībniekus.

Tādēļ ir būtiski nodrošināt iespējamas alternatīvas dažādiem mākoņpakalpojumu sniedzējiem un arī auditēt konkrēto mākoņpakalpojumu sniedzēju kiberuzbrukumu noturību.

Iespējas apdrošinātājiem risku mazināšanā

Lai kiberrisku apdrošināšanas tirgus spētu efektīvi funkcionēt, ir nepieciešami mehānismi, kā uzņemto risku atbildīgi un caurspīdīgi sapakot jeb pārsaiņot pārapdrošināšanai (bundling of risk): pārdot tālāk citiem finanšu tirgus dalībniekiem, kuru riska apetīte un spējas uzņemties risku atbilst kiberrisku tirgum. Te vietā uzsvars uz “atbildīgi”, zinot, ka sapakošanas process iepriekšējās finanšu krīzē stipri diskreditēts, kad paaugstināta riska aizdevumi tika sapakoti, faktiski – ieslēpti tālāk pārdodamos finanšu produktos.

Pamata mehānisms ir apdrošinātājam izstrādāt drošu uzņemto risku novērtēšanas mehānismu, noteikt atsevišķu risku gadījumu savstarpīgumu (mutualisation) un savu riska apetīti, ievērojot uzraudzības prasības un atbilstošu kapitāla rezervi.

Kad ir nolemts kādu riska daļu paturēt saistībās (tehniskajās rezervēs), ir jāmeklē ceļi kā nodot pārējo daļu no riska citiem. Ierasti nākamais solis ir pārapdrošināšana. Tas nozīmē, ka pārapdrošinātājs uzņemsies atlikušās vai daļu no atlikušās atlīdzības apdrošināšanas notikuma gadījumā. Novērojumi liecina, ka kiberrisku apdrošināšanā apmēram 55% no parakstītajām prēmijām tiek pārapdrošinātas tālāk, kamēr apdrošināšanā kopumā vidēji pārapdrošina 25.2%. Jāatzīst, ka pēdējā laikā augot kiberrisku apdrošināšanas atlīdzību apmēriem (kiberuzbrukumiem kļūstot arvien biežākiem un ar lielākiem zaudējumiem), pārapdrošināšanas cenas arī ir būtiski kāpušas. Turklāt pārapdrošināšanā piedāvājums ir mazāks nekā pieprasījums, kas skaidrojams ar neesošu kiberrisku pārapdrošināšanu pārapdrošinātājam jeb tā saucamo retro tirgu. Tas ir licis atsevišķiem apdrošinātājiem pamest kiberrisku apdrošināšanas tirgu vispār, kas atkal noved pie tirgus funkcionalitātes traucējumiem.

Vēl neizstrādāts tirgus mehānisms ir tā dēvētie ar apdrošināšanas risku saistītie vērtspapīri (insurance linked securities, ILS) jeb katastrofu obligācijas. ILS ir aktīvu klase, kas ietver katastrofu parāda vērtspapīrus, ar ķīlu nodrošinātus pārapdrošināšanas instrumentus un citus no riska apmēra atkarīgus vērtspapīrus. Šo aktīvu klases vērtība ir atkarīga no apdrošinātā gadījuma realizējušamies zaudējumiem. Šādu vērtspapīru izlaišana varētu vismaz daļēji risināt kiberrisku apdrošināšanas tirgus nepilnību (tradicionālais apdrošināšanas sektors nav gatavs uzņemties šo risku, bet to gatavi darīt citi finanšu sektora dalībnieki, piemēram, hedžfondi, tiek prognozēts, ka pirmie šāda veida vērtspapīri tirgū parādīsies nākamo pāris gadu laikā.

Tomēr arī potenciālajiem apdrošinājuma ņēmējiem - uzņēmējiem ir jāveic kiberdrošības riska minimizēšanas pasākumi, bet apdrošinātājiem ne mazāk svarīgi pieprasīt, lai pamata pasākumi būtu veikti, pirms polises izsniegšanas. Tā abas puses izvairītos no bezrūpīgas risku uzņemšanās.

Noslēgumā atbildes variants uz jautājumu, kā padarīt kiberrisku apdrošināšanas tirgus funkcionējošu - iespējams, vērts ieviest kiberrisku katastrofu fondu kā zaudējumu segšanas gala instanci jeb avotu. Ir atsevišķas valstis, kurās Katastrofu fondi pastāv, bet tie paredzēti tikai klimata katastrofu apdrošināto zaudējumu segšanai. Kiberkatastrofu fonds segtu apdrošinātos zaudējumus, ja tie pārsniedz apdrošinātāja noteiktos griestus un pārapdrošinātāja noteiktos griestus. Fonda finansēšanā līdzīgi kā citos katastrofu fondu finansēšanas modeļos naudas avoti ir dažādi: daļa no samaksātajām prēmijām un/vai fiksēts gada maksājums no apdrošinātājiem, obligāciju izlaišana, valsts finansējums. Tomēr jāuzsver, ka šāds valstiski finansēts fonds, lai risinātu tirgus nepilnības, nav ilgtspējīgs risinājums tirgus ekonomikā, tas ir ne tikai dārgs, bet arī palielina bezrūpīgas rīcības risku tirgus dalībnieku vidū.

Kopumā secināms, ka kiberrisku apdrošināšanas tirgum mūsdienu digitālajā pasaulē ir sava funkcija, tomēr tas vēl aizvien ir neefektīvs, jo nav sasniedzis pietiekamu attīstības līmeni. Vienlaikus ir vērojamas apdrošinātāju iniciatīvas risku novadē, uzraudzības iestādes gatavojas uzlabot risku apdrošinātību kā arī apdrošināšanas polišu noteikumu caurskatāmību par apdrošinātiem un neapdrošinātiem riskiem.

[1] Par to, ko plāno darīt uzraugi un ierobežot kiberincidentu iespējamību lasi šajā kolēģa rakstā. https://datnes.latvijasbanka.lv/fsp/FSP_2022_lv.pdf Sākot ar 89.lpp.

[2] Citi avoti gan atrunā, ka 2020.g. kiberincidentu zaudējumi sasnieguši 1 triljonu USD un tad uz 2025.gadu zaudējumi sasniegtu tikai: 2.02 triljonus USD. Awiszus et al. [2021] https://www.insurance.uni-hannover.de/fileadmin/house-of-insurance/Publications/2021/Modeling_and_Pricing_Cyber_Insurance.pdf

[3] Novērojumi Eiropā liecinot, ka vislielākie zaudējumi kiberuzbrukumu dēļ vērojami enerģētikas un komunālo pakalpojumu nozarēs https://www.munichre.com/topics-online/en/digitalisation/cyber/hardening-cyber-market.html

[4] 71,951,844.8 (gada apgrozījums)/365*15.7/186829 juridiskā persona LV (nodokļu maksātājs). Nodokļu maksātāju skaits 2022.gada 1.janvārī | Valsts ieņēmumu dienests (vid.gov.lv) Nefinanšu komersantu peļņa vai zaudējumi pēc nodokļiem un neto apgrozījums pa darbības veidiem (tūkst. eiro) | Oficiālās statistikas portāls (izņemta K nozare, jo CSP apgrozījuma datos K nozares apgrozījums netiek iekļauts). K nozare= finanšu un apdrošināšanas darbības

[5] Matteo Malavasi, Gareth W. Peters, Pavel V. Shevchenko, Stefan Trück, Jiwook Jang, Georgy Sofronov (2022). Cyber Risk Frequency, Severity and Insurance Viability, Insurance: Mathematics and Economics, ISSN 0167-6687, https://doi.org/10.1016/j.insmatheco.2022.05.003.

[6] https://www.ft.com/content/13bed6c2-dd89-4c22-a86a-d9a584dd2b06 . Swiss Re prognozēja, ka kiberrisku apdrošināšanas parakstīto prēmiju apmērs 2020.gadā sasniegs 5.5 miljardus USD

[7] Volkova T., Jekabsone L., Lavrinovica Z., Saba E., Saba M. (2021). The challenges of cybersecurity insurance development: The case of Latvia. Journal of Business Management, Vol.19. DOI: 10.32025/JBM19003

[8] Awiszus K., et al. (2021). Modeling and Pricing Cyber Insurance – A Survey. Pieejams: https://www.insurance.uni-hannover.de/fileadmin/house-of-insurance/Publications/2021/Modeling_and_Pricing_Cyber_Insurance.pdf

[9] Xiang Q., Neufeld A., Peters G.W., Nevat I., Datta A. (2021). A Bonus-Malus Framework for Cyber Risk Insurance and Optimal Cybersecurity Provisioning. 29 lpp. Pieejams: https://doi.org/10.48550/arXiv.2102.05568

Raksta avots: www.makroekonomika.lv